Todos aquellos que se han desprendido de un inmueble (piso, casa, terreno que no sea rústico), han tenido, en general, que pagar la plusvalía municipal y ello tanto si han vendido realizando una perdida como si han vendido generando un beneficio. Sin embargo el impuesto se llama plus-valía y no minus-valía….

Estos años de crisis han hecho que contribuyentes con minusvalía se planteasen la injustificación de este impuesto y se llevase delante de los tribunales. No sólo en caso de minusvalía, ha habido incluso un contribuyente que conoce los métodos de actualización de valores que ha planteado ante el juzgado lo mal elaborada que está hecha la fórmula de cálculo para calcular la plusvalía probando en juicio que no tiene ningún fundamento de actualización de valor objetivo.

Des de junio del 2017 estamos ante una lluvia de resoluciones o sentencias y no todas van estrictamente en el mismo sentido creando confusión no sólo al contribuyente sino a la propia doctrina jurídica. Así pues todo y llevar casi un año con este tema seguimos con preguntas que no tienen una respuesta contundente: Puedo pedir la devolución de la plusvalía que pague? Si vendo ahora tengo que liquidar y pagar?

Proyecto de Ley:

Hemos de saber que hay un proyecto de ley que prevé eliminar los porcentajes actuales subsistiéndolo por coeficientes máximos en función del número de años entre la adquisición y la transmisión. Y los coeficientes se multiplicaran por el valor catastral en vez de por el número de años lo que significará que el impuesto será más económico en caso todos los casos de lo que es ahora. Se dice igualmente que es probable que la ley que entré en vigor sea retroactiva a la fecha de la primera sentencia que creo la controversia esto es retroactiva a fecha de 15/06/2017. Pero nada es seguro todavía, sólo probable. Por lo tanto si hemos liquidado el impuesto después del 15/06/2017 nuestro consejo es esperar a la publicación de la nueva ley para ver si es retroactiva y si lo hacen de forma automática, el contribuyente se ahorrará nuestros honorarios para proceder a hacer todas las reclamaciones así como el coste de los informes periciales.

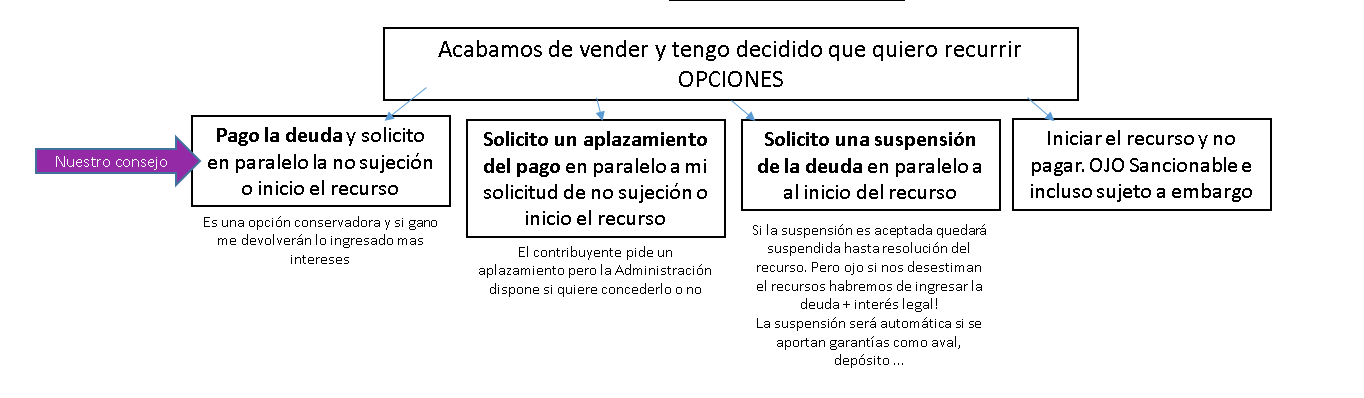

Aquí está nuestro consejo resumido en un breve esquema:

En todo caso, si se recurre, se recomienda aportar informe de un perito que haga una valoración del incremento o decremento del valor del terreno. No bastará con justificar dicho incremento o decremento con aportación de las escrituras de adquisición y de transmisión. Otra forma, en caso de existir hipoteca, es aportar la escritura de hipoteca pero se tendrá que aportar la tasación que el banco hizo para la hipoteca que gravó el bien en el momento de la adquisición así como la que grava la transmisión por lo tanto habrá que pedir un favor a quien nos adquiera el bien y que nos envíe la tasación de su banco.

Para los más guerreros que quieran recurrir:

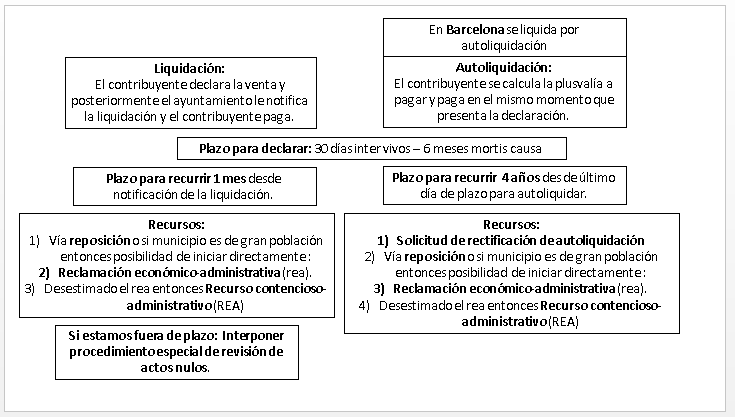

Administrativa y procesalmente cuáles será los pasos a seguir para recurrir?

La primera pregunta que nos hemos de hacer es si declaré o tendré que declarar vía liquidación o autoliquidación?

Hay dos formas de presentar y pagar el impuesto y ello varía según las Ordenanzas de cada Ayuntamiento: Liquidación o autoliquidación. Y las vías para reclamar la devolución del ingreso variaran en función de si hemos liquidado o autoliquidado.

Esquema sobre las vías de reclamación:

Un error que comete el contribuyente es pedir directamente la devolución de ingresos indebidos. Primero hay que probar la improcedencia de la liquidación dictada o la rectificación de la autoliquidación ya que no existe error en el pago sino una disconformidad en el pago. Por lo tanto es necesario que como paso previo a solicitar la devolución de ingresos indebidos se solicite la rectificación de la autoliquidación o se recurra la liquidación! Sólo si la administración contesta favorablemente procederá la petición de devolución de ingresos indebidos y suele no contestar favorablemente con lo que nos obliga a presentar recurso.

Argumento a alegar para recurrir la plusvalía:

Si hay incremento de valor en la transmisión:

- Fórmula de cálculo del impuesto: Alegando que la fórmula existente es incorrecta por no calcular el verdadero incremento de valor y proponiendo que se aplique la fórmula alternativa que propuso el contribuyente a quién los juzgados dieron razón.

La fórmula actual es:

BI = Valor Catastral final del suelo X (núm. de años que hemos tenido el bien X Coeficiente de incremento publicado por cada ordenanza municipal) Una vez obtenida la BI se multiplica por el tipo impositivo del impuesto de cada municipio que es en general del 30%.

El contribuyente de Cuenca propuso la siguiente fórmula aceptada por el tribunal:

BI= (Valor Catastral final del suelo X núm. de años que hemos tenido el bien X Coeficiente de incremento) / 1 + (núm. de años que hemos tenido el bien X Coeficiente de incremento)

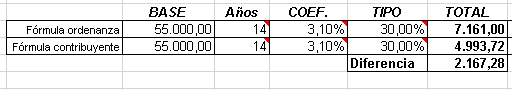

Pónganos un ejemplo numérico donde comprobamos que entre una fórmula u otra la diferencia a pagar en el caso de un valor catastral del suelo de 55.000€ se pagarían 2.167€ de menos y a más valor de terreno más ahorro.

En general se tiene que contar alrededor de un 20 a 30% de ahorro.

- Se tiene que justificar con prueba pericial (perito que valora el incremento del terreno) que puede ser aportado por el contribuyente o aún mejor aunque más arriesgado pedir que sea nombrado por el juzgado.

- Han salido sentencias estimatorias de esta alegación en Castilla la Mancha[i], Cuenca, Madrid[ii]. Hay también Tribunales que han dictado que “no se puede aplicar la fórmula de forma automática ya que se tiene que respetar el principio de capacidad económica” En estos casos aunque no invalidan la formula si limitan su aplicación.

Lo más importante a tener en cuenta si se opta por esta vía es que esta cuestión está ahora mismo en el Supremo (hay en estos momentos tres recursos de casación[iii] admitidos a trámite y esperando ser resueltos) es decir el resultado del recurso que interpongamos ahora quedará supeditado a la futura resolución de estos recursos de casación planteados.

Por lo tanto nuestro consejo es que si estamos en autoliquidación con plusvalía positiva esperemos el resultado de estos recursos hasta agotar los 4 años. Cuando estemos cerca de la fecha de los 4 años entonces probablemente el consejo sea de interponer el recursos para que no nos prescriba el plazo pero se tiene que valorar en cada caso.

Si no hay incremento de valor en la transmisión:

- Inexistencia de hecho imponible: Si no se ha realizado el hecho imponible por existir disminución de valor o en todo caso no haberse dado incremento de valor no procede el cálculo del impuesto porque no hay nada que medir. El TSJ de Cataluña las está estimando[iv], así como Madrid[v] y Valencia[vi]. Incluso se ha estimado en casos de todo y haber ganancia el impuesto hay absorbido toda esa ganancia por vulneración del principio de no confiscatoriedad.

Por lo tanto, todo y que la mayoría de los Juzgados reconocen en estos casos las alegaciones hemos de indicar que esta cuestión está pendiente igualmente en el Tribunal Supremo en recurso de casación para determinar si se produce o no el hecho imponible del impuesto cuando el contribuyente pueda acreditar la inexistencia de aumento de valor del terreno en la fecha del devengo del impuesto[vii].

- Se tiene que justificar con prueba pericial (perito que valora el incremento del terreno)

Tanto si hay incremento o no siempre alegar la inconstitucionalidad:

- Inconstitucionalidad: EL TC ha confirmado las sentencias de Guipúzcoa y Álava declarando que cuando no hay incremento de valor el gravamen de la plusvalía vulnera el principio de capacidad económica y por lo tanto es inconstitucional. Por lo tanto se ha calculado (liquidado o autoliquidado) un impuesto en base a una normativa que ha sido declarada inconstitucional y expulsada del ordenamiento. Por lo tanto podemos alegar que se consideran dictadas sin cobertura normativa y con vulneración del principio de reserva.

- Ojo hay tribunales que consideran que la inconstitucionalidad que se ha dictado es parcial considerando que se expulsan los artículos que determinan el cálculo solo en los casos de pérdida de valor[viii]. Si se va a recurrir, y en todo caso, aconsejamos alegar la inconstitucionalidad.

——————————————

[i] TSJ Castilla la Mancha de17/04/2012 – Apelación 393/2010;

[ii] Juzgado contencioso-administrativo nº 15 de Madrid 13/10/2016 Rº 216/2015 y 11/11/2016 Rº 11/2015.

[iii] Autos de 20/07/2017 Rº2093/2017; 21/07/2017 Rº2022/2017 y 15/09/2017 Rº 2815/2017

[iv] TSJ Cataluña 21/03/2012 Rº 841/2014

[v] TSSJ Madrid 08/10/2015 Rº 841/2014

[vi] TSJ Valencia 20/07/2015 Rº 23/2015

[vii] Auto de 19/07/2017 Rº 1903/2017

[viii] Contencioso 1 de Zaragoza S 152/2017 de 4/07/2017; Contencioso 4 de Zaragoza S 142/2017 de 04/07/2017 y S 28/07/2017.

Dejar un comentario

¿Quieres unirte a la conversación?Siéntete libre de contribuir!